本期导读:

中国肉食市场规模已过万亿,吸引众多国内外资本争相涌入?它到底是馅饼还是陷阱?在中国市场地位如何?消费升级的大环境下,肉食行业的机遇和挑战又在哪里?

肉食行业:大行业,缓增长;品类多,有主角

1、大行业,缓增长

肉、蛋、奶、米、面、油在有着5000年美食文化的“烹饪王国”具有举足轻重地位。其中,肉食排在第一位,证明了它在中国餐桌上的重要性。中国肉类市场一直在稳步增长,自2012年开始,产量突破并一直稳定在8000万吨左右。随着中国经济发展步入“新常态”,肉类市场出现增长放缓迹象。

图片来源:百度图片

2、众多品类中,二师兄是绝对主角

中国肉食多种多样,包括猪肉、鸡肉、鸭肉、鹅肉、牛肉、羊肉、驴肉、兔肉等数十个品类。

产量上:2019年中国肉食总产量7649万吨,猪肉在中国肉食总产量的占比高达55%以上,是当之无愧的中国肉食第一大产量品类。

小编注:本文涉及的肉食是指产量主要来源于企业/农户养殖,而非依靠自然资源保有量,通过打捞获取。比如水产就不包括在本文肉类市场产量统计范围内。

消费上:近30年来,禽肉和牛羊肉消费占比相对增加,猪肉占比相对降低,肉食消费结构稍有变化。近15年,肉食消费结构逐渐趋于稳定,猪肉占比始终在55%以上。总体来看,猪肉长期处于肉食消费的主导地位,是当之无愧的中国肉食第一大消费品类。

由上,肉食品类繁多,各有特点,但不管是从生产端还是消费端,猪肉都是中国肉食行业的大哥大。接下来,笔者就以猪肉为例,抛砖引玉。

猪肉行业:规模大,增长缓,水平低

2019年中国猪肉市场规模占全国食品工业总产值(接近10万亿元)的十分之一,非常惊人!虽然禽肉、牛肉、羊肉的规模也都在2000亿以上,但和二师兄相距甚远。猪肉大行业,在动荡中缓慢成长。年均增速仅3.1%,与市场规模同样巨大的白酒行业年均增长21.9%相比,相差甚远。

大行业,缓增长,俨然一副已经进入行业成熟期的样子。其实不然。

猪肉行业依然处在行业发展的初级阶段。

1、初级之一:规模化程度低,分散竞争

与国外龙头企业在行业中具有绝对高的市场占比不同(如,美国CR4为50%、荷兰CR3为74%、丹麦CR1为80%),我国猪肉龙头企业(双汇、金锣、雨润)目前的市场占比仅为6%。全国规模以上屠宰企业约1360多家,规模之和仅占行业40%左右,行业处于高度分散状态。

2、初级之二:品牌化程度低,乱象频生

受行业集中度低的影响,目前中国猪肉市场的品牌化程度只有10%左右,将近88%的市场被无品牌肉占据。无品牌肉规模庞大、鱼龙混杂,缺乏监管;品牌肉因养殖规模不能满足屠宰、加工所需,收购无品牌肉,时有食品安全事件爆出,这也是猪肉行业乱象频生导致消费者缺乏信任的原因所在。

3、初级之三:自我掌控能力低,风雨飘摇

自从肉联厂私有化,猪肉企业就在“行情好时,乐享其成,行情差时,难逃厄运”的往复循环中风雨飘摇。

发展至今,猪肉行业仍然在以原料导向的贸易思维在做这个消费速度快、购买频率高的快消品,以至于猪肉行业还在“靠天吃饭”。据业内人士透露,生鲜猪肉根据行情定价是行业的普遍现象,但猪肉原料价格波动幅度大、变化速度快,这种操作方法一方面导致猪肉企业员工苦不堪言,一方面导致企业始终被行情牵着鼻子走,难以掌握发展的主动权。

4、初级之四:养殖屠宰重于销售

猪肉行业产业链条长,包括育种、养殖、屠宰、分割、预冷排酸、冷链运输、销售等多个环节。虽然销售环节是生意的主要来源,但一方面因为中国猪肉市场消费空间巨大,企业不愁销不出去,另一方面产业链前端需要企业承担长期(如,养殖周期一般为180天)的不确定性风险(如,养殖过程中的蹄裂、咬尾、疾病等)和较高的资金、人力等投入,所以企业对前端的重视度非常高。

虽然现在通过搞促销、搞特价能够明显促进猪肉动销,但也绝不是养出来就能轻易卖得掉的年代。猪肉的消费量、产量、市场规模已经达到相对稳定,消费者购买了A品牌,就会或多或少的减少购买B品牌,消费者购买了非品牌肉,也会或多或少的减少对品牌肉的购买。要在猪肉大盘中争得一席之地,企业势必要更加注重销售端的消费者教育、培养和吸引。

初级阶段的问题直接导致猪肉企业操着白粉心,赚着白菜钱!

因为初级,猪肉行业具有巨大的发展空间!随着中国经济的快速发展以及伴随而来的城镇化速度的加快、消费需求的升级、移动互联的发展,猪肉行业正大踏步的进入规模化、品牌化的战略升级阶段!这就是二师兄颇受资本青睐的主要原因!

猪肉行业抓住机遇首先要解决的问题

在产品形式上,猪肉主要分为生鲜冻肉(热鲜肉、冷鲜肉、冷冻肉)、肉制品(中低温肉制品、高温肉制品)两类,其中生鲜冻肉占70%以上(行业分析师估计)。机遇面前,猪肉行业要解决的问题,主要也体现在其主要产品(生鲜冻肉)上。

图片来源:百度图片

生鲜冻肉亟需规模、品牌合力,打破行业定式,摆脱行情蹂躏。

根据前文所述,生鲜冻品主要是根据行情定终端价格,这种做法不仅使企业难以掌握自身发展命运,也使得生鲜猪肉市场零售价格多变、终端促销频繁。在产品区分度低、价格稳定性差的情况下,消费者对品牌、产品价值的认识很难积累固化,造成猪肉市场价高难卖,无促难销的尴尬局面。

为了摆脱行情影响,生鲜猪肉企业试图通过规模化发展加强源头掌控,熨平猪周期。然而,从数据上看,随着规模化、产业化的发展,猪周期不仅没有缓和的迹象,反而价格波动越来越频繁、波动幅度越来越大。

单纯通过规模化摆脱行情影响的效果非常有限,重养殖屠宰的同时加强品牌建设才能事半功倍。

以品牌建设相对成熟的牛奶为例,原奶价格低迷,一度不足5元/Kg,但品牌鲜牛奶价格依然坚挺在18元/L的价格段(1L牛奶大约是1.0256Kg),有些品牌价格甚至不降反升!这是因为多年的品牌建设使得消费者认为一升牛奶20元左右是理所当然,这个强大的溢价空间,使得牛奶品牌商们只要能将成本控制在这个范围之内,就能掌握市场主导权!

行业大环境下,不同类型企业的机遇和挑战

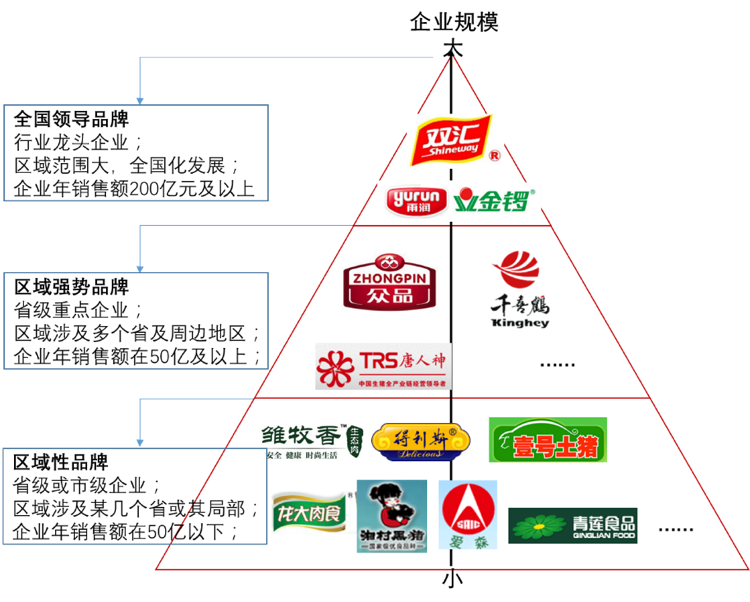

除了生鲜冻品品类需要摆脱行情影响外,不同类型企业/品牌面临的机会与挑战也各不相同,但同类型的企业会具有一定相似性。鉴于生鲜冻品的产业链条长、资金要求高,我们根据企业营收高低将目前市面上的主要企业进行分类,针对不同类型的企业,逐一进行分析。

备注:①此处仅列举代表性企业,不做穷举;②企业销售额为网络搜索结果,只做量级为用,确切年销售额以企业公布数据为准;

1、全国领导品牌的机会和挑战

全国领导品牌主要以双汇、金锣、雨润为代表,TA们在品牌知名度、产能布局、销售区域上更具备真正的全国化潜力。

机会:作为行业的领导型企业,市场分布最广、销售基础最雄厚、综合竞争力最强,在行业整体品牌集中度很低的情况下,将是行业、品牌集中度提升的主要引领者,更有可能成为行业升级的最大获益者。

挑战:目前国内冷鲜肉占比约20%,生鲜冻肉品类中仍然是热鲜肉的天下(占比约50-60%),与国外冷鲜肉占比高达90%相比,具有巨大差距。随着中国冷链物流和终端储存水平的提高,如何迎合消费升级提炼品牌/产品诉求,让消费者真正认识到冷鲜肉的好处,由购买热鲜肉转而购买冷鲜肉,将会是领导品牌拓展生意规模的主要机会。

此外,领导品牌势必要全国化扩张,还将面临运输半径受限、某些地方政策排挤等问题。

2、区域品牌的机会和挑战

区域强势品牌主要指品牌知名度、产能布局、销售区域涉及多个省份及周边地区的品牌。区域性品牌则区域相对缩小,主要在某几个省份或某省份的局部区域。

机会:区域品牌一般在其主要的销售区域具有较高的消费者认可度、较强的营销和业务能力、较好的地方政策保护等,将所涉及的区域做强并实现逐步扩张是其主要的机会所在。

挑战:随着领导品牌全国化扩张,区域品牌部分市场份额越来越多的受到领导品牌的抢占,在受限于产能布局、运输半径的情况下,如何有效的做到与领导品牌相差异、与自身优势相结合、与消费者利益相关联的品牌定位,将区域市场牢牢掌握在自己手里,将是其面临的主要挑战。

此外,如何做到新增产能的有效布局,从而实现区域的最大化扩张,也将是在区域市场具有较好的市场表现后,企业会面临的一个主要问题。

正如壹号土猪创始人陈生曾经说的:“在传统行业中,生猪产业是最后一块肥肉,消费品市场已经被各行业巨头瓜分,唯有猪肉处于极度分散的状态,发展潜力巨大”。面对巨大的发展机遇,面对日益升级的消费需求,各个猪肉企业如何抓住机遇、赢得挑战,值得谨慎思考。